Ist Gold 2026 immer noch eine Anlage wert? Ja!

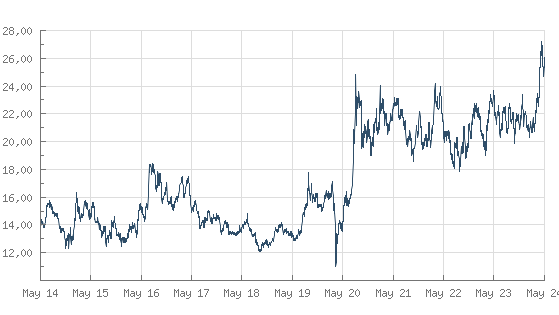

2025 hat sich der Goldpreis je Feinunze mehr als verdoppelt und übersprang erstmals deutlich die Marke von 4.000 US-Dollar. In diesem Jahr dürfte der Anstieg eher gemäßigt weitergehen.

Gold und seine historische Entwicklung

Gold gilt seit jeher als Krisenwährung – langfristig wertstabil, inflationsstark und gegen alle Zinskapriolen der Notenbanken gefeit. Selbst nach der Aufgabe des Goldstandards durch die USA kam es 1971 zu keinem Preiseinbruch – vielmehr zu stetigen Preissteigerungen. Der Goldpreis wurde 1934 auf 35 $ fixiert und 37 Jahre nicht angepasst. Die Goldpreise ab 1971 waren somit erstmals echte Marktpreise, die den wahren Goldwert widerspiegelten, wovon aufgrund des engen Preiszusammenhangs auch der Silberpreis profitierte. 1975 wurde zudem das in den USA seit Anfang der 1930er-Jahre geltende Verbot des privaten Besitzes von Gold aufgehoben. Die 1970er-Jahre waren durch hohe Inflationsraten gekennzeichnet, hinzu kamen die Ölkrisen, was alles zusammen die Entwicklung der Edelmetallpreise begünstigte, wie auch eine legendäre Spekulation, welche damalige Finanzwelt in ihren Grundfesten erschütterte – die sogenannte Hunt-Spekulation.

Künstlicher Preisabschwung bis 2001: Nachdem der Goldpreis von 1971 bis 1980 von 35 auf 850 US-$ und gestiegen war, folgte auf den künstlich herbeigeführten Silber-Crash eine Phase des Preisabschwungs bzw. der Preisstagnation, die zwei Jahrzehnte andauern sollte. Erst Anfang dieses Jahrtausends setzte wieder ein Aufwärtstrend beim Goldpreis ein. Bezogen auf die nominal 255 US-$ im Jahr 2001 hatte sich der Goldpreis bis zum September 2011, als er mit 1.920 US-$ den bis dahin höchsten Stand in der jüngeren Geschichte erreichte, mehr als versiebenfacht. Nur im 15. Jahrhundert konnte Gold mit etwa 3.000 US-$ je Feinunze – in Preisen von 2010 – historische Höchststände erklimmen.

Goldpreis aktuell: Milliardenverluste bei Großbanken, das Versprechen der Notenbanken die Zinsen für lange Zeit nicht zu erhöhen, nachlassendes Wirtschaftswachstum und schließlich das „griechische Drama“ kurz nach der Finanzkrise. All das hat den Goldpreis im Sommer 2011 auf immer neue Rekorde getrieben, zum Teil mit einem Zuwachs von mehr als 20 Prozent binnen weniger Tage. In der Folge konnte der Goldpreis seinen Anstieg deutlich beschleunigen. Aktuell notiert die Feinunze auf einem Rekordwert von über 4.300 US-Dollar.

Geldanlage in Gold: meist Emotionen statt Fakten

Wie der Kurs einer Aktie wird der Wert des Goldes von Angebot und Nachfrage bestimmt. Dabei ist das Angebot durch die natürlichen Ressourcen und die Fördermenge begrenzt. Heute wie gestern gilt somit: Gold hat den Wert, den Menschen ihm zuschreiben – und keinen auf Fakten basierenden Wert. Handel und Berechnung des aktuellen Goldpreises am Finanzmarkt erfolgt vorwiegend in US-Dollar bzw. in Euro. Dabei wird der Goldpreis in der Regel je Feinunze Gold angegeben. Was sprich für eine Geldanlage in Gold und was dagegen?

Vorteile von Gold

- Gold ist eine Krisenwährung: Gold hat Kriege, Depressionen und mehrere Währungsreformen überstanden und wird bisher immer noch als Anlage geschätzt. Gerade auch in Zeiten hoher Inflation.

- Gold kann das Risiko eines Anlageportfolios senken: Wenn Aktienmärkte krachen oder Papiergeld an Wert verliert, kann Gold ein stabilisierendes Element in einem Portfolio sein. Dadurch reduziert es das Gesamtrisiko einer jeden Geldanlage.

- Gold ist ein knappes Gut: Gold kann, anders als Papiergeld, nicht beliebig vermehrt werden. Weil die Goldreserven weltweit begrenzt sind, behält das Edelmetall immer einen gewissen Sachwert.

- Gold wird als Zahlungsmittel akzeptiert: Anders als die sogenannten Kryptowährungen wie Bitcoin, Ethereum und Co. ist Gold seit Jahrhunderten als Zahlungsmittel akzeptiert.

Nachteile von Gold

- In kleinen Mengen ist Gold teuer: Bank oder Goldhändler wollen am Handel mit Gold verdienen. Bei einer Unze liegt der Verkaufspreis im Schnitt sechs Prozent über dem Ankaufspreis, beim Zehntel einer Unze sogar bei rund 20 Prozent. Der Goldpreis muss erst um diese Handelsmarge steigen, um Gewinn zu machen.

- Gold lagern ist teuer: Gold zu Hause lagern ist risikoreich. Für das Schließfach bei Banken oder Goldhändler fallen je nach Deckung und Schließfachversicherung laufende hohe Kosten an.

- Gold birgt ein Währungsrisiko: Gold wird in US-Dollar gehandelt. Beim Verkauf erhält man zunächst Dollar, die in Euro umgetauscht werden müssen. Währungsschwankungen können ein zusätzliches Rendite-Risiko bedeuten.

- Gold bringt keine Zinsen oder Dividenden: Gold erarbeitet keine Gewinne wie Unternehmen für Aktionäre. Es zahlt keine Zinsen wie Banken und Staaten, beispielsweise für Anleihen, auf Festgeldkonten oder Sparbriefen. Gewinne gibt es nur, wenn der Goldkurs steigt.

- Goldkurse können stark schwanken: Anleger müssen hoffen, dass die Nachfrage nach Gold in der Zukunft steigt, sonst sinkt der Kurs. In der Vergangenheit waren starke Kursschwankungen die Regel – zuletzt infolge der Finanzkrise 2008 und während der Corona-Pandemie.

Tipp: In Krisenzeiten kann Gold zur Risikostreuung und Stabilisierung der Wertentwicklung beitragen. Für eine langfristige Anlagestrategie müssen Sie aber alle Argumente für und gegen eine Anlage in Gold abwägen. Als Privatanleger sollten Sie keinesfalls größere Teile Ihres Vermögens direkt zur Geldanlage in Gold verwenden.

In Gold anlegen: Münzen, Barren oder Wertpapiere?

Das Edelmetall Gold bietet Ihnen zahlreiche Möglichkeiten zur Geldanlage: Physisch, als Spekulationsobjekt oder in Papierform. Was am Ende die geeignetste Form ist, hängt von der Anlagehöhe und dem Anlagezeitraum ab. Im Folgenden stellen wir Ihnen die gängigsten Formen der Geldanlage vor:

Goldbarren und Goldmünzen

Münzen und Barren aus Gold sind für viele Verbraucher die naheliegende Lösung. Sie bieten die Möglichkeit, Gold tatsächlich in den eigenen Händen zu halten, und jederzeit bei Bedarf zu veräußern. Achten sollte man auf die Stückelung, den Goldgehalt (999-er Feingold), die Preisspanne bei An- und Verkauf sowie etwaige Lagerungskosten.

Tipp: Setzen Sie auf anerkannte Anlagemünzen wie Krügerrand, Maple Leaf, Wiener Philharmoniker oder American Eagle und Goldbarren von bekannten zertifizieren Anbietern. Diese sind standardisiert, daher finden Sie jederzeit einen Abnehmer.

Goldschmuck

Schmuck wird in der Regel nicht in Feingold angeboten, sondern als Legierung – also einer Mischung aus Gold mit anderen Metallen – angeboten. Die gängigste Legierung ist 585-er Gold, was einem Goldanteil von 58,5 Prozent entspricht.

Tipp: Goldschmuck eignet sich nur bedingt als Geldanlage. Der Kaufpreis liegt in der Regel über dem tatsächlichen Goldwert. Zudem sorgt die schwankende Nachfrage für zusätzliche Unsicherheiten.

Goldaktien und Gold-Aktienfonds

Über Aktien und Aktienfonds können Sie sich an Unternehmen beteiligen, die Gold schürfen. Der Kurs solcher Aktien oder Fonds muss nicht zwingend dem Verlauf des Goldkurses folgen. Auch bei steigenden Goldpreisen können die Aktienkurse fallen. Goldminen können auch bei hohem Goldpreis unwirtschaftlich arbeiten und Anlegern Verluste bescheren.

Tipp: Aktien oder Fonds sind kein Ersatz für eine Anlage in physisches Gold. Es handelt sich hier um vollkommen andere Anlageklassen, deren Wert sich grundsätzlich nicht gleich wie der Preis des Goldes entwickelt.

Goldfonds, Gold-ETCs und Goldzertifikate

Mit Goldfonds investieren Sie in Gold, bzw. einen Fonds, der den Goldkurs nachempfindet. Diese sind nicht zu verwechseln mit Gold-Aktienfonds, mit denen Sie in Unternehmen investieren, die Gold schürfen. Exchange Traded Commodities (ETCs) sind Schuldverschreibungen und sollen dazu dienen, die Wertentwicklung von Rohstoffen möglichst exakt nachzuvollziehen. Rechtlich handelt es sich um Schuldverschreibungen. Damit ähneln ETCs den Zertifikaten. Auch Goldfonds investieren nicht – wie man meinen sollte – direkt in Gold, sondern in andere Geldanlagen erworben wie Anleihen oder Aktien und zugleich bestimmte Finanzgeschäfte (Swaps).

Tipp: Zertifikate und ETCs sind typische Spekulationsobjekte und bergen verschiedene Risiken, zum Beispiel das Emittentenrisiko. Wenn der Herausgeber seinen Zahlungsverpflichtungen nicht nachkommen kann, droht Ihnen als Anleger unter Umständen der vollständige Verlust des investierten Geldes. Zu beachten gilt es auch die laufenden Kosten wie Börsengebühren oder An- und Verkaufskurse.

Goldsparpläne

Eine Alternative zur einmaligen Anlage sind Goldsparpläne. Monatliche Beträge ab 50 oder 100 Euro sind hier üblich. So kann man als Anleger nach und nach das Eigentum an Gold erwerben, welches der Anbieter für Sie lagert. Es ist aber nicht immer sichergestellt, dass Anleger auch wirklich physisches Gold erhalten. Denn oftmals ist unklar, wo das Gold gelagert wird.

Tipp: Bei einigen Angeboten erwerben Anleger das Recht einer Rückzahlung, deren Wert vom Goldpreis abhängt. Wenn aber der Anbieter seine Verpflichtung nicht erfüllen kann, gehen Anleger oft leer aus. Den Abschluss von Goldsparplänen sollten Sie gut überlegen und natürlich auf anfallende Kosten oder Vermittlungsprovisionen achten.

Gold und Steuern – was gilt in Österreich?

Gold bietet auch steuerlich einige Besonderheiten. Zum einen ist der Goldkauf von der Mehrwertsteuer befreit. Für andere Edelmetalle gilt dies nicht. Bei der Versteuerung von Gewinnen verkaufter Münzen oder Barren gibt es hingegen keinen Unterschied:

Keine Mehrwertsteuer bei Gold

Beim Kauf von Barren und Münzen brauchen Sie keine Mehrwertsteuer zahlen – wenn folgende Bedingungen erfüllt sind:

- Goldbarren: Reinheit von mindestens 995 Tausendstel.

- Goldmünzen: Goldgehalt von mindestens 900 Tausendstel, nach 1800 geprägt und offizielles Zahlungsmittel.

Gold in der Steuererklärung

Bei Barren und Münzen werfen weder Zinsen noch Dividenden ab, deshalb fällt keine Einkommensteuer an. Auch der Gewinn aus dem Verkauf nach einem Jahr steuerfrei. Das gilt ebenso für Wertpapiere mit Anspruch auf tatsächliche Goldlieferung – beispielsweise Xetra-Gold oder Kursgewinne bei Gold-ETC. Andernfalls wird die Abgeltungssteuer auf einen Gewinn fällig.

Freigrenze wichtig: Die Freigrenze von 600 Euro gilt nur für Gold. Wenn Sie außer Gold auch noch andere Dinge verkaufen, und Ihr Gesamtgewinn mehr als 600 Euro beträgt, ist der komplette Gewinn zu versteuern.

Tipp: Wie hoch die Gewinnsteuer ausfällt, hängt von Ihrem persönlichen Steuersatz ab – dem sogenannten Grenzsteuersatz.

Welche Anlage ist besser: Gold oder Silber?

Der Preis von Gold notiert aktuell im Vergleich zum Silber um den Faktor 85. Experten gehen daher in den kommenden Jahren von einer deutlichen Outperformance des Silberpreises im Vergleich zum Goldpreis aus. „Gold is to hold and silver is to trade“, lautet ein gängiger Anlegerspruch. Welche Anlage besser ist, hängt maßgeblich von der eigenen Strategie ab.

Gold wird langfristig gehalten

Die weltweite Liquiditätsflut der Zentralbanken in den letzten Jahren förderte die Geldentwertung massiv. Das Ergebnis: Rekordinflation. Schon seit jeher sind Inflationssorgen eines der wichtigsten Argumente für Goldanleger. Denn das Edelmetall gilt als wertstabil. Die Goldvorkommen sind auf natürliche Weise begrenzt, während das sogenannte Fiat-Geld in unbegrenzter Menge nachgedruckt werden kann. Viele Anleger, die aktuell ihr Vermögen erhalten und langfristig wollen, investieren daher in Gold.

Mit Silber wird gehandelt

Wie bei Gold sind die Silbervorkommen physisch begrenzt. Wesentlicher Unterschied zwischen beiden Metallen: Die Nachfrage bei Silber als Industriemetall ist seit der Corona-Krise stark eingebrochen, während Gold als Inflationsschutz zeitgleich boomt. Dass Silber dennoch jüngst eine deutliche Erholungsrally eingeläutet hat, dürfte auf die Hoffnung vieler Anleger zurückzuführen sein, dass die Industriezweige, die Silber benötigen, in vielen Ländern deutlichen Nachholbedarf haben.

Preisanstieg bei Gold und Silber möglich

Anleger, die in Silber investieren, setzen somit eher auf eine Erholung der Wirtschaft und wetten auf eine höhere Nachfrage mit steigendem Silberpreis. Silber als Inflations- oder Vermögensschutz spielt hingegen eine untergeordnete Rolle. Ganz anders als bei Goldinvestoren: Ein Goldpreis von über 2.000 US-Dollar je Feinunze zeigt die Angst der Konsumenten vor anhaltend hoher Inflation. Silber mit einem Preis von über 25 US-Dollar ist für Anleger deutlich erschwinglicher. Beide Edelmetalle haben langfristig deutliches Potenzial.

Fazit zum Thema Gold als Geldanlage

Ist Gold eine Geldanlage wert? In den letzten 20 Jahren schwankte der Goldpreis zwischen rund 300 und 2.000 Euro. Auch wenn der Goldpreis aktuell wieder an den Höchstpreisen notiert, sollte man bei Gold als Geldanlage mögliche Risiken immer im Blick haben.

In Krisenzeiten kann Gold zur Risikostreuung und damit zur Stabilisierung der Wertentwicklung beitragen. Für eine langfristige Anlagestrategie wird Gold dadurch aber nicht direkt zu einer Geldanlage, in die Sie als Privatanleger größere Teile Ihres Vermögens stecken sollten. Denn Gold zahlt weder Zinsen noch Dividenden aus. Die langfristige Wertentwicklung von Gold über Jahrzehnte hinweg war nach Abzug der Inflationsrate nur in wenigen Zeiträumen höher als bei anderen Geldanlagen. Deshalb gilt: deutlich mehr als 10 Prozent Ihres Vermögens sollten Sie nicht in Gold anlegen.

FAQ Gold als Geldanlage 2026

Ist Gold eine gute Anlage?

Der Wert von Gold unterliegt starken Schwankungen und bleibt daher eine riskante und spekulative Geldanlage. Generell ist Gold als Geldanlage nur bedingt geeignet. In einem Anlagemix – zum Beispiel mit Zinspapieren und Aktienfonds – können Sie das Risiko insgesamt senken.

Wie teuer wird Gold in 10 Jahren?

Im Jahresdurchschnitt lag der Goldpreis im Jahr 2010 bei 1.227,15 US-Dollar pro Feinunze bzw. 935,31 EUR pro Unze. Zehn Jahre später im Jahr 2020 war die Feinunze Gold nun im Durchschnitt 1.769,82 US-Dollar bzw. 1.548,96 Euro wert. Aktuell über 4.000 US-Dollar.

Sollte man 2026 Gold kaufen oder noch warten?

Gold oder Silber wurden nie wertlos und geben eine gewisse Sicherheit. Es ist sicherlich sinnvoll, auch jetzt noch Gold zu kaufen. Analysten sehen Gold 2026 weiter bearish eingestellt und prognostizieren einen Goldpreis von bis zu 5.000 Dollar auf Jahresfrist.

Wie wird sich Gold in Zukunft entwickeln?

Zum Jahresbeginn 2021 hat die Corona-Pandemie den Goldpreis auf ein Jahreshoch bei nahezu 2.000 US-Dollar getrieben. 2022 zeigte sich das glänzende Edelmetall eher schwankend, bevor es im Laufe des Jahres 2025 wieder deutlich über 4.000 US-Dollar performte. Laut vieler Experten könnte der Goldpreis 2026 weiter hypen.

Kann Gold wertlos sein?

Gold wird sehr wahrscheinlich nie ganz wertlos sein: Wer Angst vor einem Währungscrash hat, kann über den Kauf von Gold nachdenken. Der Goldpreis schwankte in der Vergangenheit aber stärker als eine Investition in weltweit gestreute Aktien und brachte langfristig nicht einmal halb so viel Rendite.

Wie viel Gold darf ich besitzen?

Eine generelle Obergrenze gibt es nicht. Aber für den anonymen Goldkauf in bar gilt in Deutschland seit 2020 eine Obergrenze von 1.999,99 Euro. Ab 2.000 Euro sind Händler verpflichtet, die Identität der Käuferin oder des Käufers festzustellen.

Video: Gold kaufen – ist es sinnvoll, in Gold zu investieren?

Quelle: Finanzfluss / YouTube