Inhaltsverzeichnis

| Kredit-Laufzeit verlängern |

| Günstiger umschulden |

| Umschuldung auf einen Blick |

| Fazit |

| Kreditrechner |

Kann man einen Kredit früher zurückzahlen?

Ja, Sie können Ihren Kredit vorzeitig zurückzahlen. Die Frage ist, ob dafür eine Vorfälligkeitsentschädigung gezahlt werden muss, um der Bank die entgangenen Zinsgewinne auszugleichen. Weiters, ob, bei welcher Bank und zu welchem Zinssatz Sie einen Kredit zu günstigeren Konditionen erhalten.

- frühzeitige Rückzahlung eines Kredits möglich

- Vorfälligkeitsentschädigung an die Bank

- Umschuldung bei niedrigen Zinsen sinnvoll

| Jetzt Ratenkredit vergleichen oder Baufinanzierung anfragen |

Wichtiger Hinweis:

Nach dem Online-Antrag (Klein- und Ratenkredite) oder der Finanzierungsanfrage (Baufinanzierung) können sämtliche Schritte bis zur Auszahlung online oder telefonisch geklärt werden. In wenigen Fällen ist der postalische Weg oder ein persönliches Erscheinen vor Ort notwendig.

FAQ:

| Was sind Umschuldung oder Umfinanzierung? |

| Welche Kredite lassen sich ablösen? |

| Kredit umschulden – so berechnen Sie Ihre Ersparnis |

Wann macht eine Umschuldung Sinn?

- Dispositions-Kredite: Negatives Girokonto umdecken

- Mehrere (kleinere) Kredite zusammenführen

- Immobilienkredite mit hohen Zinsen

Wann macht eine Umschuldung keinen Sinn?

- Kredit läuft erst seit Kurzem

- Kredit aufstocken

Details zur Umschuldung und Alternativen

Sie verfügen über einen teuren Altkredit und möchten die Kreditrate senken? Oder Sie können die monatlichen Raten nicht mehr problemlos zahlen? Zur Senkung der monatlichen Belastung Ihres Kontos stehen Ihnen zwei Möglichkeiten zur Verfügung:

- Die Laufzeit des bestehenden Kredits verlängern

- Einen neuen, günstigeren Kredit finden und umschulden

Im unteren Bereich des Artikels finden Sie zudem alles zur

- Umschuldung auf einen Blick

- und unser Fazit

Ob Ihnen ein günstiger Kredit angeboten werden kann, erfahren Sie durch Nutzung unserer Kreditrechner.

Dabei decken die von uns angebotenen Banken bis zu 65.000 Euro Kreditsumme ab.

Wenn Sie eine umfangreichere Baufinanzierung umschulden wollen, finden Sie Details und ein Anfrageformular auf unserer Hypothekarkredit-Seite

Die Laufzeit des bestehenden Kredits verlängern

Grundsätzlich bestehen nach Abschluss eines Kreditvertrages drei Möglichkeiten, diesen zu ändern:

- vorzeitige Tilgung des Kreditbetrags (hierbei muss in der Regel eine Vorfälligkeitsentschädigung gezahlt werden, da der Bank dadurch Zinsgewinne entgehen)

- zeitweise Aussetzung der monatlichen Ratenzahlung

- Verlängerung der Laufzeit des Kredits, um die monatliche Rate zu senken

Der erste Fall ist bei finanziellen Engpässen nicht relevant. Eine vorzeitige Tilgung macht hingegen Sinn, wenn einmalige Einnahmen verwendet werden können, um Schulden zu tilgen. Die zweite Variante (Aussetzung der Ratenzahlung) ist nur eine kurzfristige Lösung, die von der Bank nicht immer gewährt wird.

Im Falle einer gewünschten Laufzeitverlängerung raten wir Ihnen, Ihre Bank zu kontaktieren. Der Vorteil ist eine deutlich geringere Monatsrate. Der Nachteil, dass Sie noch länger Ihr Einkommen für einen Kredit aufwenden müssen und insgesamt mehr an die Bank zahlen. In der Regel stimmen Banken einem solchen Vorschlag zu, damit der Kunde bei der Rückzahlung nicht vollkommen ausfällt. Allerdings werden unter Umständen höhere Zinsen und Bearbeitungsgebühren fällig.

Einen neuen, günstigeren Kredit finden und umschulden

Einen Kredit umzuschulden ist möglich, in der Regel mit Vorfälligkeitsentschädigung. Diese muss eingeplant werden, um nicht durch den Wechsel auf einen günstigeren Kredit Geld zu verlieren. Fragen Sie vor einer Umschuldung bei Ihrer bisherigen Bank an, ob eine Ablösung möglich ist und zu welchen Konditionen!

Wenn Sie anstatt 3,05 % bspw. 3,00 % Zinsen erhalten, so ist es wahrscheinlich, dass der Zinsvorteil durch die Vorfälligkeitsentschädigung „aufgefressen“ wird. Zu welchem Zinssatz Sie einen Kredit erhalten, können Sie mit unserem Kreditrechner ermitteln. Sie können die Laufzeit variieren, um die monatliche Rate zu senken. Nach Zusage der Bank können Sie die Auszahlung des Kredits online bestätigen und umgehend Ihre bisherigen Schulden tilgen.

Dank der aktuellen Niedrigzinsen in Österreich können viele Altkredite günstig umgeschuldet werden. Das gilt sowohl für Konsumkredite als Hypothekarkredite.

Faustregel: Umschuldungen lohnen bei größeren Krediten mit langer Laufzeit eher als bei kleinen Krediten mit kurzer Laufzeit. Bei größeren Summen sind mehrere tausend Euro Ersparnis kein Einzelfall. Dennoch sollten hier alle Kosten berücksichtigt werden, insbesondere die erwähnte Vorfälligkeitsentschädigung.

Umschuldung auf einen Blick

- Konditionen des alten Kredits prüfen

- die Restschuld feststellen

- einen Kreditvergleich mit der benötigten Kreditsumme durchführen

- beim Antrag des ausgewählten Kredits den Verwendungszweck „Umschuldung“ nennen

- den alten Kredit kündigen und eine schriftliche Bestätigung ausstellen lassen

- der neu ausgewählten Bank die Bestätigung zukommen lassen

- die Raten regelmäßig bezahlen, um Gebühren zu umgehen

Was ist bei einer Umschuldung zu beachten?

Vor Kündigung die Bedingungen des alten Kreditvertrags prüfen! Oft verlangen Banken eine sogenannte Vorfälligkeitsentschädigung, wenn ein Kredit vorzeitig getilgt wird. Es gibt Kredite, bei denen bei vorzeitiger Rückzahlung keine Gebühren anfallen. Nach Prüfung der Vertragsbedingungen stellt sich die Frage, welche Restschuld besteht. Steht die offene Kreditsumme und die Höhe der Vorfälligkeitsentschädigung fest, kann ein neuer Kredit gesucht werden. Wichtig: Kreditzins-Vergleich durchführt! Bei Baufinanzierungen raten wir Ihnen zum Besuch unserer Hypothekarkredit-Seite. Hier finden Sie alle Informationen rund um die Baufinanzierung und ein Anfrageformular an unsere Experten.

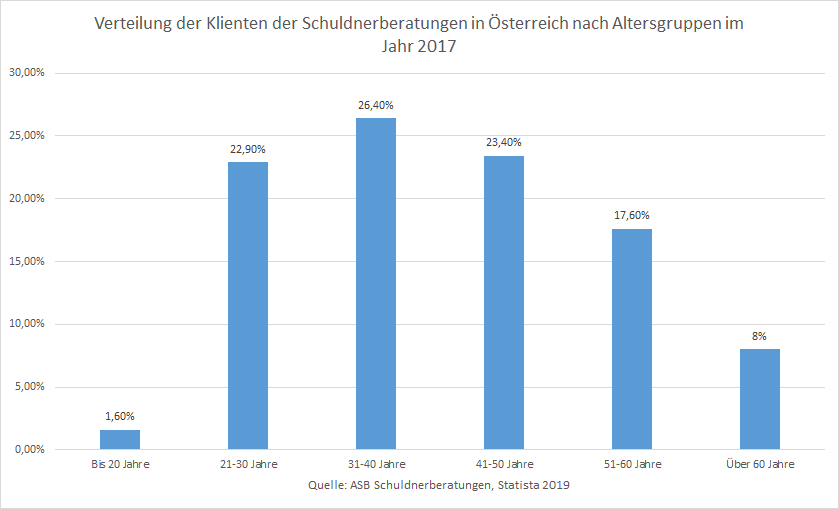

Wie alt sind Schuldner im Schnitt?

Fazit

Einen Kredit umzuschulden will gut überlegt sein. Die Zinsersparnis muss mit den anfallenden Kosten (Vorfälligkeitsentschädigung) verrechnet werden. Zudem muss sichergestellt sein, ob und wann der bestehende Kredit umgeschuldet werden kann. Wenn Sie sich für einen Kredit entschieden haben, können Sie passende Summe und Laufzeit auswählen, um die monatliche Rate bezahlbar zu gestalten.

Link: Kreditrechner

Link: Hypothekarkredit-Seite

FAQ

Was sind Umschuldungen oder Umfinanzierung?

Wird zur Abzahlung eines laufenden Ratenkredites ein neues Darlehen aufgenommen, spricht man von einer Umschuldung oder Umfinanzierung. Dies kann für Sie als Kreditnehmer sinnvoll sein, wenn der neue Kredit günstigere Zinsen aufweist und Kosten eingespart werden. Wichtig: Mögliche Ablösegebühren oder Vorfälligkeitsentschädigung mit einkalkulieren!

Welche Kredite lassen sich ablösen?

|

Ratenkredit |

Dispositionskredit |

Hypothek & Baukredit |

Studienkredit |

| Meist werden ältere Ratenkredite umgeschuldet. Dazu gehören beispielsweise Bankdarlehen, Autokredit oder Ratenzahlungen bei Versandhäusern. | Der Dispo ist meist der teuerste aller Darlehensarten – 10 Prozent und mehr sind keine Seltenheit. Daher lohnt sich hier eine Umschuldung besonders. | Baufinanzierungen haben meist lange Vertragslaufzeiten. Eine Ablösung ist kaum ohne Vorfälligkeitsentschädigung möglich. Je nach Restschuld und Laufzeit lassen sich dennoch viel sparen. | Auch Studien- und Bildungskredite lassen sich umschulden. Meist ist das nicht sinnvoll, da bei solchen Krediten günstige Zinsen vorliegen. |

Kredit umschulden – so berechnen Sie Ihre Ersparnis

|

Abzulösender Kredit |

Neuer Kredit |

|

| Kreditsumme |

15.000 € |

15.000 € |

| Restlaufzeit / Laufzeit |

48 Monate |

48 Monate |

| Monatliche Rate |

363,58 € |

341,70 € |

| Effektivzins |

7,9 % |

5,54 % |

| Zinsen |

2.451, 84 € |

1.186,60 € |

| Mögliche Ersparnis |

1.265,24 € |

Für wen ist umschulden sinnvoll?

Grundsätzlich können Sie von einer Umschuldung profitieren, wenn

- Sie einen Kredit oder ein Bauspardarlehen vor einigen Jahren aufgenommen haben.

- Sie eine geringere monatliche Kreditrate über eine verlängerte Laufzeit bezahlen möchten.

- Sie mehrere Kredit abbezahlen und Ihre Kreditrate auf eine Rate zusammenfassen möchten.